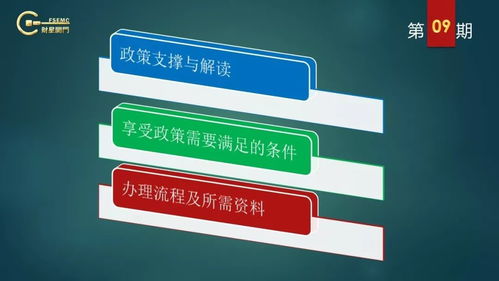

软件企业税务红利解析 增值税超税负即征即退政策详解

在数字经济蓬勃发展的今天,软件产业作为核心驱动力,其健康发展离不开国家政策的精准扶持。其中,“软件产品增值税超税负即征即退”政策(通常与软件服务相关业务结合考量)是一项关键性的税收优惠,旨在切实减轻软件企业的税收负担,激发创新活力。本期灯塔分享将深入解析这一政策,为软件企业充分享受政策红利提供清晰指引。

一、 政策核心:何为“超税负即征即退”?

这项政策的核心原则是对增值税实际税负超过一定比例的软件产品(及部分符合条件的软件服务)销售业务,实行增值税即征即退。简而言之:

- 即征:企业在销售自行开发生产的软件产品或提供符合条件的软件服务时,需按法定税率(当前一般为13%)正常计算并申报缴纳增值税。

- 即退:税务部门在征税后,对当期软件产品(服务)销售额对应的增值税“实际税负”超过规定比例(目前通常为3%)的部分,予以即时退还。

- 实际税负计算:是指当期软件产品(服务)的应纳增值税额除以当期软件产品(服务)的销售额得出的百分比。

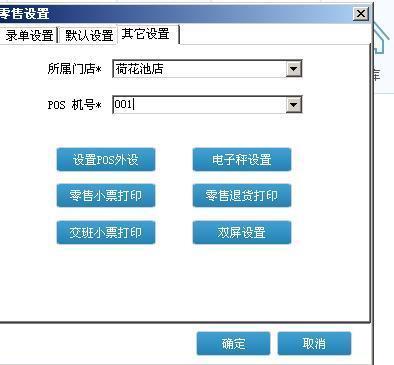

二、 适用对象与条件

企业要享受此项优惠,通常需满足以下基本条件:

- 主体资格:在中国境内设立的增值税一般纳税人企业。

- 软件产品/服务要求:销售其自行开发生产的软件产品,或提供经过省级软件产业主管部门认可的软件服务(如信息技术服务中的软件服务类别)。软件产品需取得省级软件产业主管部门认可的《软件产品登记证书》或相关证明材料。

- 核算清晰:能够单独核算软件产品(服务)的销售额、进项税额以及应纳税额。

三、 计算方式与退税流程示例

假设某软件公司当月销售自行开发的软件产品取得不含税销售额100万元,当期为该软件产品发生的进项税额合计为5万元。

1. 正常计算应纳税额:

销项税额 = 100万元 × 13% = 13万元

应纳增值税额 = 销项税额13万元 - 进项税额5万元 = 8万元

2. 计算实际税负率:

实际税负率 = 应纳增值税额8万元 ÷ 销售额100万元 = 8%

3. 计算即征即退税额:

规定税负率为3%,超额部分为8% - 3% = 5%。

可退税额 = 100万元 × (8% - 3%) = 5万元。

4. 企业最终负担:

实际缴纳增值税 = 应纳8万元 - 退还5万元 = 3万元,恰好对应3%的税负率。

流程:企业在纳税申报期内正常申报缴纳增值税后,按要求向主管税务机关提交即征即退申请材料(包括申报表、软件产品证书、销售明细、核算证明等),经税务机关审核无误后,退税款将退还至企业账户。

四、 软件服务的特别关注点

随着软件即服务(SaaS)等模式普及,政策适用范围也延伸至部分“软件服务”。关键在于:

- 服务界定:通常指与软件产品密不可分的技术支持、维护、培训等服务,或是符合标准的纯软件服务(如通过网络提供的软件应用服务)。

- 资质要求:软件服务同样可能需要相关行业主管部门的认定或备案。

- 核算分离:若企业同时提供软件产品与软件服务,或提供即征即退与非即征即退项目,必须建立清晰的内部核算制度,分别核算销售额和进项税额,这是享受退税的前提,也是税务核查的重点。

五、 对企业的重要意义与合规建议

重要意义:

- 直接降低税负:将有效税负率锁定在较低水平,显著增加企业现金流,特别是对于研发投入大、进项抵扣相对少的软件企业。

- 鼓励研发创新:政策红利反哺企业,为持续的技术研发和产品升级提供资金支持。

- 提升竞争力:成本降低有助于企业在定价上更具灵活性,增强市场竞争力。

合规建议:

1. 资质前置:尽早办理软件产品登记或服务资质认定,确保“持证上岗”。

2. 财务核算精细化:设立清晰的会计科目,确保软件产品(服务)的收入、成本、进项税额能够被准确、单独地归集和核算。

3. 文档管理规范化:妥善保管软件著作权证书、产品登记证书、销售合同、发票、退税申请材料等全套资料,以备核查。

4. 关注政策动态:国家及地方层面的具体执行口径可能微调,需保持关注,必要时咨询专业税务顾问。

###

“增值税超税负即征即退”是国家赋予软件行业的一项实质性税收优惠。企业唯有透彻理解政策内涵,严格满足适用条件,并做好内部的合规管理与核算,才能稳稳地驶入这片政策的“灯塔”照耀下的红利海域,让税收优惠真正转化为推动企业远航的强大动力。

如若转载,请注明出处:http://www.kuaidai5.com/product/45.html

更新时间:2026-02-24 18:57:04